I segnali andavano colti un anno fa. L’inizio del grande ridimensionamento, politico prima che economico, delle Big Tech cinesi è del novembre 2020 e affonda le radici nel “caso Jack Ma”. Quando il numero uno di Alibaba è scomparso dai radar su pressione del governo di Pechino per aver criticato la decisione di bloccare la “sua” l’Ipo sull’altro colosso, l’Ant-Group, che avrebbe realizzato un vero e proprio “dragone” finanziario indomabile. La Banca centrale e l’Autorità che vigila sulla Borsa, lo Shanghai Stock Exchange, hanno fatto trapelare alle agenzie di stampa statali cinese che le ragioni per bloccare l’operazione erano legate alla supervisione dei servizi di tecnofinanza, mancanza di requisiti per la quotazione e dei criteri relativi alla divulgazione di informazioni. Motivi formali – per chi ci crede.

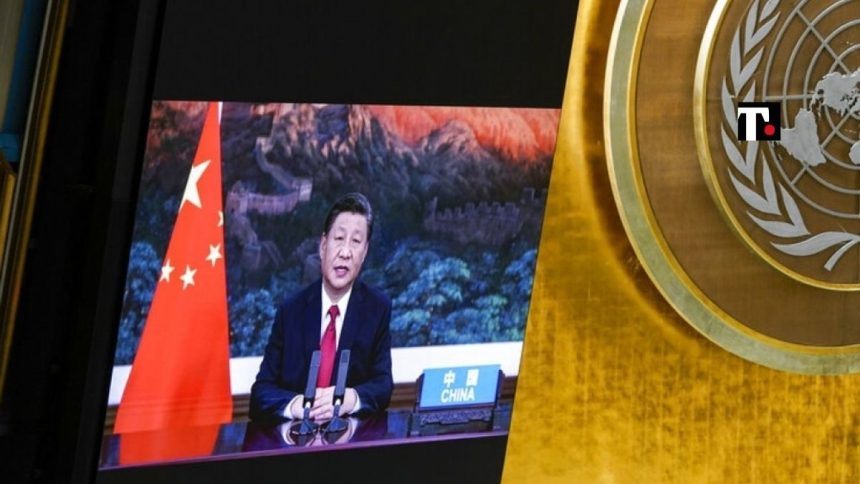

Xi Jinping, Biden o Trump: i problemi con la Big Tech sono sempre gli stessi

La realtà è un’altra. Xi Jinping ha per certi versi lo stesso problema di Biden, e Trump prima di lui, con le big tech. Sono troppo grandi. Non solo per fallire – eventualmente – ma anche per fare l’unica concorrenza che il Partito comunista cinese non può davvero tollerare: quella culturale, politica, insomma egemonica. Hanno cominciato tarpando le ali di Jack Ma. Ora si va verso la regolamentazione, fiscale e non, delle high tech. Con la partita vera che si gioca nel 2022, in occasione del congresso quinquennale del Partito Comunista in programma l’anno venturo. In mezzo ci sono finite le aziende di private tutoring e la regolazione del settore educativo. Anche qui, la motivazione più profonda è meno scontata di quanto appaia: tagliata con l’accetta, il costo dell’educazione per istruire i figli stava salendo in maniera spropositata (generando ritorni e profitti). Famiglie che arrivavano a spendere tre quarti del proprio reddito per l’educazione del primogenito. Era la conseguenza di aver lasciato crescere senza regole un comparto con intere aziende “anarchiche” come nel caso di Tal Education. Fra le conseguenze “inaspettate”, i cinesi hanno smesso di fare figli. E questo non piace a un governo che ha di recente “rilassato” la “one child policy”: la politica del figlio unico, portando a tre l’asticella della prole per affrontare la nuova sfida demografica e l’invecchiamento della forza lavoro.

Big Tech, i dubbi sulle mosse cinesi

A mercati e capitalisti, si sa, non piace l’intervento statale che non sia quello di soccorso, difesa dell’interesse e garante. Alle scelte di Pechino hanno reagito male, sebbene altri, che si percepiscono e raccontano come i più illuminati, vedano grandi opportunità nell’economia pianificata che permette di pianificare anche gli investimenti privati. Ma solo se si è in grado di leggere una “cultura”. Come si legge in un paper di Hayden Capital di agosto 2021 “se si vuole investire capitali in maniera sicura in Cina, è cruciale capire quali sono le priorità della nazione e quindi dove si possono direzionare i flussi per supportarne gli obiettivi. Il modo più semplice per capirlo è studiare il piano quinquennale della Cina” dicono con riferimento al “progetto” rilasciato dal governo ogni cinque anni che fissa gli obiettivi a breve termine. Va sottolineato che l’autore è di Singapore e noto nell’ambiente per una forma mentis “chinese-centric”, ma rimane comunque una posizione con cui dibattere.

Da Alibaba a Baidu, le mosse dei giganti

Come anche altre posizioni che stanno prendendo piede anche in Occidente, fra analisti, gestori di portafoglio, economisti, pezzi da novanta della finanza globale. La frattura è netta: c’è chi pensa che la Cina sia un “porcilaio” dal punto di vista finanziario, zero trasparenza, e non vale la pena puntare nemmeno un dollaro bucato affidandosi invece a mani sicure in Europa, Usa, Canada e Australia. I due più influenti di questa scuola di pensiero? Soros e Jim Simmons, due mostri sacri. In realtà si riferiscono non tanto al tech, quanto all’immobiliare e al sistema bancario-ombra, altro elefante nella stanza cinese, che ha fatto nascere quartieri e megalopoli fantasma in giro per il Paese. Tutto a debito e senza una regola che fosse una.

Altri invece ritengono che la lungimiranza e la tanto sbandierata “razionalità” dei mercati e degli agenti economici teorizzata da alcune scuole di pensiero con la Cina si stia allontanando dalla realtà. Le mosse, o anche solo gli annunci, di Xi sull’inizio dell’epoca della “prosperità condivisa” e di redistribuzione fondata sulla riduzione dei costi dell’istruzione, degli immobili (lotta alla speculazione sui prezzi del real estate e freno alle plusvalenze sul ciclo delle costruzioni, altro capitolo rispetto alla “bolla”) e della sanità (rafforzamento della previdenza sociale), hanno avuto un effetto culturale: tanti hanno pensato al dito (“la Cina è nemica dell’industria tech) e pochi alla luna (“quanto vale per davvero l’industria tech cinese?”). I giganti di internet sono infatti ben posizionati per sviluppare modelli di business in molti casi più innovativi e avanzati di quelli occidentali. Si è ridotta la redditività – certo – per effetto della diminuzione dei fatturati e dell’aumento dei costi, portando i titoli di grandi aziende come Tencent, Baidu e Alibaba a perdere oltre il 50% rispetto ai massimi (non lontani del tempo). Tencent – gigante di mass media, telefonia e gaming – ha scambiato addirittura a livelli inferiori rispetto alla valutazione di fine 2018, quando aveva preso la batosta sulla mancata approvazione di un’intera pipeline di giochi da parte delle autorità.

Cina e Big Tech: gli obiettivi per un settore strategico

Pessimo segnale e grande fuga dai titoli della società? Fra chi lavora sui mercati inizia a prendere piede l’idea che i ribassi attuali siano già stati scontati e che, di conseguenza, ora sia il momento migliore per entrare. Il governo cinese chiarirà il quadro normativo – è il pensiero – e c’è chi potrà aver messo un piede a prezzi stracciati o di comodo in gruppi come Alibaba, che presentano un rapporto Price Earning pari a circa 9 volte gli utili attesi per il 2022. Oppure la stessa Baidu che vale 40 miliardi di dollari. Possono esserci degli strascichi, ovvio, ma le azioni dell’area internet hanno già lasciato sul terreno mille miliardi di dollari dopo l’ondata di vendite generate dal panico. Si può andare più in basso e di tanto senza riprendersi? – è la domanda sottesa.

L’obiettivo ultimo della Repubblica popolare non è affossare un settore strategico e ad alto valore aggiunto. Ma evitare la concentrazione eccessiva sulle big tech e limitare il potere delle singole aziende, per non creare una situazione analoga a quella delle mega cap statunitensi. Proprio qui corre il parallelo con i nemici della nuova guerra fredda di Washington. Negli Usa i più recenti interventi dell’Antitrust, stanno portando figure come Mark Zuckerberg a dover prendere delle decisioni per adeguarsi alle nuove linee guida politiche ed evitare ripercussioni. Quella più remota, ma possibile, e terrificante per la storia dell’altra sponde dell’Atlancio potrebbe addirittura portare scioglimento delle sue compagni. Una diluizione pianificata. Come in Cina. Del resto in ballo non ci sono solo i bilanci, i dividendi, le capitalizzazioni di mercato. Lungo questa trincea passano sfide come la sicurezza e la protezione dei dati (infrastrutture cloud, dati sulla pubblicità online, dati e-commerce), dal lato cinese la regolamentazione – anche durissima, dai primi segnali – del settore del gaming nei confronti degli adolescenti limitando il tempo che trascorrono davanti allo schermo (un’ora al giorno), il lavoro. Il Partito-Stato affronta questa fase con l’autoritarismo decisionale che lo distingue dalle democrazie occidentali ottenendo misure rapide e con l’ambizione di dominare il mercato tech mondiale. Altro che abbandono. Vuole farlo con il sostegno della popolazione (la redistribuzione) ed eliminando alcuni segmenti di investimenti esteri schermati da strumenti finanziari presenti anche in Cina. Non affosserà il settore digital che sembra in grado di reggere l’urto della nuova regolamentazione, ma eliminerà il rischio “too big to control”. Il rischio che queste analisi anche in Occidente siano dettate dal terrore di perdere tutti i soldi investiti per conto dei clienti in Cina e quindi si cerchi di arginare la slavina con “buone notizie”, è un rischio che esiste ma non va nemmeno esasperato. Di certo c’è un fatto. La sfida cinese alla corporation elefantiache – con strumenti diversi – coinvolgerà a breve sia l’America che l’Europa.